Sur février, Hera et Pegase sont toujours en phase 2 d’incubation (données temps réel sur compte démo). Il s’agit d’une phase d’observation indispensable et riche d’enseignements, pour se rendre compte en temps réel du comportement de ces robots, notamment concernant la durée des trades, les frais overnight, la précision des entrées, des sorties, le money management. On peut souvent constater des problèmes qui nous avaient échappé durant la phase de développement. C’est notamment le cas nous le verrons plus loin pour Pegase.

C’est également une phase importante pour apprécier leur impact “psychologique”. On parle souvent de l’importance de l’aspect psychologique dans le trading manuel, mais c’est également important dans le trading algorithmique. Il faut arriver à trouver un juste équilibre, éviter les “montagnes russes” qui peuvent provoquer quelques sueurs froides, quitte parfois à sacrifier un peu sur les performances globales. Quand je vois la forme que prennent les equity curve de robots fondés sur des martingale, je n’aimerais pas être en face de l’écran quand le capital se met à plonger, même si je suis sûre à 90% que cela va finir par compenser.

C’est pour cette raison que je préfère privilégier des gains réguliers, avec une gestion des risques contrôlée.

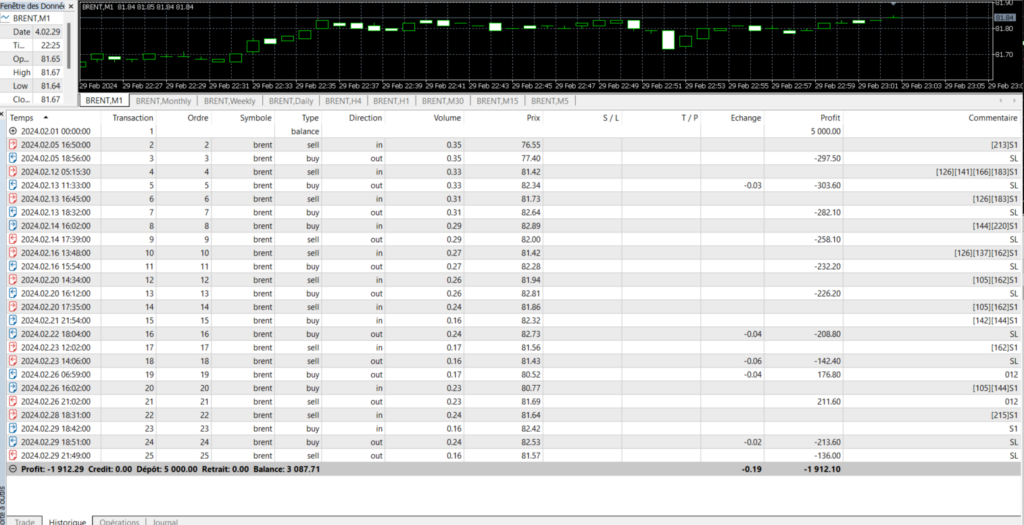

Hera, toujours bon élève avec +4,5%

Un bilan qui peut sembler décevant au vu des +34% qui avaient été atteints le mois passé, mais au regard de l’évolution des cours du Brent sur le mois de février, c’est en mon sens une très bonne performance.

En effet, sur février, le cours du Brent a évolué dans un range très serré entre 80.16$ et 83.24$. Hera étant prévu pour fonctionner en tendance, et sur des rebonds d’inversion de tendance, il n’aime pas beaucoup les range et évite de trader dans ces conditions. C’est aussi ce qui explique le nombre de trades faible sur le mois de février.

Le premier trade perdant que l’on peut observer s’est passé en début de range, quand il n’était pas encore manifeste que les prix allaient latéraliser.

Si il est clairement difficile d’anticiper une latéralisation, cela n’empêche pas d’analyser les choses de plus près à la recherche d’un indice qui aurait pu nous mettre en garde. C’est là que l’analyse technique et les statistiques entrent en scène.

Dans le cas qui nous intéresse, pour ce trade à l’ achat du 5 février à 1h du matin, on peut identifier une divergence au niveau du stochastique (34,5,5) en H1, que l’ont peut visualiser ci-dessous.

Cette divergence à elle seule n’était toutefois pas, statistiquement parlant, un critère suffisant pour justifier le blocage du trade, mais en combinaison avec d’autres informations relatives à la tendance, cela m’a permis de rajouter un arbre supplémentaire et d’améliorer encore la robustesse de Hera.

Regardons maintenant le comportement de Hera si l’on désactive tous ses arbres de décision (optimisation basée sur analyse technique et statistique).

Des résultats qui n’ont plus rien à voir… Les codes entre crochets correspondent aux codes des arbres de décision qui ont été impliqués dans les différents blocages.

Cela permet d’apprécier l’efficacité de ces arbres de décision qui ont permis d’éviter de très lourdes pertes.

La faible fréquence de trades (généralement moins de 5 par mois) n’est pas forcément un problème, car cela permettra de l’associer à d’autres robots sur un même compte (Pegase par exemple), et ainsi de constituer un portefeuille plus diversifié.

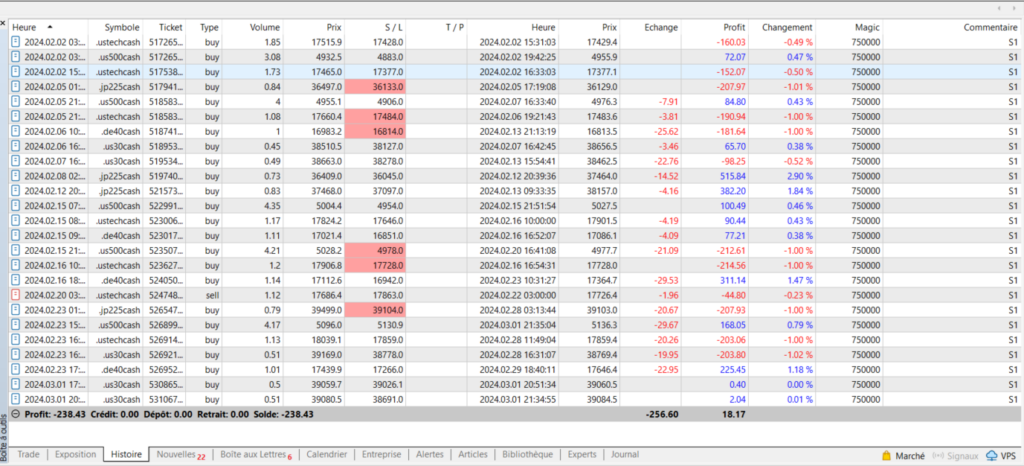

Pegase, un démarrage plus compliqué, avec -4.4%

Pour rappel, Pegase est un robot optimisé sur les indices US30, Nasdaq, SP500, Dax40 et JP225. Pour l’instant, les 5 indices sont explorés, sans restriction sur le nombre de trades ouverts simultanément, ceci pour en faciliter le suivi. Il est vraisemblable que le nombre de trades simultanés sera limité par la suite, ce sera un des points à déterminer avant la mise en production finale. Il faut être conscient que les indices présentent entre eux une forte corrélation, donc il est à prévoir qu’il puisse y avoir 5 trades ouverts simultanément, dans la même direction, et tous perdants en même temps… Ce n’est donc pas à négliger. Le fait de conserver les 5 indices reste intéressant car cela devrait permettre de réduire les périodes d’inactivité.

Le bilan sur février est donc assez mitigé. Nous sommes à l’équilibre au niveau des trades, mais les frais overnight nous font passer à -4%.

Bien évidemment, cela amène à une réflexion relative à la durée des trades ouverts, qui dépassent souvent plusieurs journées. Au-delà des frais overnight, cela augmente également les risques de gap défavorables, c’est ce qui s’est produit le 21 février sur USTECH avec un trade qui affichait un profit très acceptable mais a été coupé en négatif le lendemain matin sur gap.

En trading, il existe une notion que l’on a nommé la “triple frontière”. Cela consiste à manager ses trades en considérant une frontière basse (stop loss, trailing stop), une frontière haute (take profit), et une frontière à droite (critère de durée). Un principe intéressant à suivre que j’ai donc décidé d’appliquer à Pegase en imposant une clôture des trades le vendredi soir, ainsi que les soirs en semaine à partir du moment où les trades enregistrent un gain satisfaisant.

2 autres trades perdants imputables à USTECH en début de mois étaient dus à un stop loss trop serré. J’étais en effet partie sur un paramétrage différent sur DE40 et USTECH pour lesquels le StopLoss était 2 fois moindre que pour les autres indices. Si d’un point de vue global cette approche est favorable, j’ai tout de même décidé d’aligner tous les SL à une même valeur pour tous les indices, fixé désormais à 1.2% de variation de l’indice.

Le trade perdant sur JP225 survenu le 27 février, à la vente (contretendance), est survenu dans un contexte de tendance weekly très fortement défavorable, avec des pentes de moyennes mobiles ma4 et ma8 atteignant des sommets historiques. Il a donc été facile de rédiger un nouvel arbre pour éviter d’ouvrir une position en contretendance dans ce cas.

Suite à ces modifications rapides, si l’on rejoue le scénario du mois de février sur ces 5 indices, on obtient un nouveau score de +47% (sans les frais overnight), ce qui montre le potentiel latent de Pegase.

Il reste à voir si cela sera suffisant pour faire monter ses performances les prochains mois !